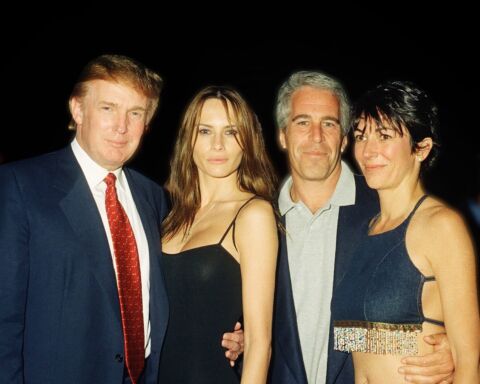

Pedro Nunes / Lusa

O provedor da Santa Casa da Misericórdia de Lisboa

Pedro Santana Lopes já admite que a nacionalização do Novo Banco pode ser preferível ao banco ser “mal vendido”, e Nuno Morais Sarmento, Vera Jardim e Daniel Bessa consideram que uma gestão pública temporária do banco é a melhor opção no imediato.

Depois de José Maria Ricciardi e de Manuela Ferreira Leite na passada semana o terem admitido em declarações na SIC Notícias e na TVI24, Pedro Santana Lopes defende que o seu “ponto principal é o banco não ser mal entregue, não ser mal vendido”. “Uma nacionalização seria algo de temporário”, já que “não se pode aceitar uma má solução”.

“Prefiro qualquer outro caminho a entregar-se o banco de graça para depois ser vendido em fatias. É um banco fundamental para a economia portuguesa”, afirmou o ex-líder do PSD no seu espaço de comentário na SIC Notícias.

Com uma venda que se afigura cada vez mais difícil e com consequências financeiras muito negativas para os cofres do Estado, a nacionalização do Novo Banco já tinha sido admitida pela ex-líder do PSD Manuela Ferreira Leite com o argumento de que pode ser a solução “menos má”, uma tese contrariada por Luís Marques Mendes, que defende que a nacionalização do Novo Banco “é um perigo”.

No programa Falar Claro da Rádio Renascença, na terça-feira à noite, o socialista José Vera Jardim defendeu que o ideal para o Novo Banco seria uma nacionalização durante dois ou três anos, como se fez no Lloyds ou no Royal Bank of Scotland. “Não uma nacionalização à antiga”, ou no modelo que pretende o PCP, realçou.

Recordando a “dificuldade” de encontrar “verdadeiros compradores” para o Novo Banco e não apenas aqueles que o comprariam para depois o “vender aos bocadinhos e ir à sua vida”, cita o jornal Público, o antigo ministro socialista disse que na “ausência de boas propostas”, o Estado deve “tomar conta do banco, pôr lá pessoas que não são políticos retirados a tratar dele mas sim uma gestão profissionalizada” e vender só “quando for possível”. A única dificuldade, admitiu, seria convencer Bruxelas.

O social-democrata Nuno Morais Sarmento é da mesma opinião e até argumentou com os “mais de 70 bancos que foram nacionalizados nos últimos anos no conjunto dos países europeus”. “A acontecer, deverá ser vista como nacionalização temporária. Não é uma situação anómala nem nova, mas deve ser considerada como última solução e nunca como primeira”, vincou.

Noutros países, o Estado recebeu bancos no setor público e quando “podia ser feito em segurança para o sistema financeiro e sem prejuízo para os investidores e contribuintes – que suportam sempre este custo -, voltava-se a considerar a hipótese de privatização mediante venda ou dispersão do capital em bolsa”.

Em declarações no Porto Canal, Daniel Bessa coloca condições: “Nacionalizar o Novo Banco? Eu compro essa ideia se me trouxerem uma gestão profissional e absolutamente independente”.

Considerando casos falhados no passado, o economista e antigo ministro da Economia de António Guterres considera que “o que deu cabo do BES foi a mistura do negócio bancário com a política”.

Daniel Bessa deixa a sugestão de “chamar Horta Osório para gerir o Novo Banco como geriu o Lloyds“, que estava falido, e depois o conseguiu recuperar, estando agora muito perto de ser completamente privatizado novamente. E sugeriu outro nome: “Chamem o António Domingues uma segunda vez, com carta branca e as condições que lhe prometeram e não lhe deram.”

Alternativas

Nos últimos dias, cada vez mais vozes se levantaram a favor da nacionalização do Novo Banco, numa altura em que se espera um momento mais favorável para a venda.

Contudo, a nacionalização poderá ter custos consideráveis para os contribuintes. Desde logo, é necessário saber como se fará a compra pelo Estado do Novo Banco ao Fundo de Resolução bancário, o seu único acionista.

Além disso, o Novo Banco precisa de um novo aumento de capital, de pelo menos 750 milhões de euros este ano e o valor deve subir a prazo, encargos que terão de ser assumidos pelo Estado.

Outra solução falada no setor financeiro é “retalhar” o Novo Banco pelos bancos do sistema, os participantes do Fundo de Resolução. Neste caso, a questão é saber quem ficará com os ativos problemáticos e custos de eventuais perdas judiciais.

Esta semana, em entrevista à Reuters, o ministro das Finanças afirmou que a extinção do Novo Banco “está basicamente fora de causa” e admitiu a nacionalização, embora tenha sublinhado que “o foco é claramente o processo de venda“.

O cenário da nacionalização temporária, refere o Público, “permitiria apaziguar os partidos à esquerda que apoiam o PS no Parlamento e contentar a direita”, que tinha este cenário entre as soluções possíveis para o caso do BES/Novo Banco.

Perdas que ninguém quer assumir

O processo de venda do Novo Banco tem sido dificultado pelas perdas que o banco poderá ter de assumir, decorrentes de ativos problemáticos e processos judiciais em curso, e que nem potenciais compradores nem o Estado querem suportar.

De acordo com várias fontes do setor financeiro contactadas pela Lusa, mais importante do que o valor oferecido pelo Novo Banco no imediato é saber quem assegura “os riscos futuros” com que a instituição ainda se pode confrontar: o comprador ou o Estado.

Em causa está o chamado side bank, que agrega os ativos a serem vendidos ou liquidados, mas também crédito malparado, e que poderá levar à assunção de perdas significativas de futuro.

No fim de junho de 2016, estes ativos ascendiam a 10,2 mil milhões de euros (líquido de provisões), sendo então objetivo da administração liderada por António Ramalho reduzir o valor para, pelo menos, nove mil milhões de euros até final daquele ano.

Quanto à litigância que pode envolver o Novo Banco, esta decorre nomeadamente processos judiciais relacionados com a resolução do BES, caso dos 835 milhões de euros que a Oak Finance (da Goldman Sachs) reclama do Novo Banco por ter emprestado ao BES esse dinheiro nas vésperas da sua queda.

Apesar de o Banco de Portugal dizer que este empréstimo passou para o “banco mau” BES, a Oak Finance discorda e pede nos tribunais que seja o Novo Banco a pagar.

Processo difícil

O Novo Banco foi o banco de transição criado a 3 de agosto de 2014 para ficar com os ativos considerados menos problemáticos do Banco Espírito Santo (BES), então alvo de uma medida de resolução.

Inicialmente, o banco foi capitalizado com 4,9 mil milhões de euros através do Fundo de Resolução bancário (participado pelos bancos que operam em Portugal, sendo 3,9 mil milhões de euros de um empréstimo do Tesouro), a que se somaram mais 2.000 milhões de euros no final de 2015 com a decisão do Banco de Portugal de transferir obrigações seniores para o “banco mau” (num novo bail-in, resgate interno).

Contudo, apesar de ter nascido com o rótulo de “banco bom”, o Novo Banco acumula prejuízos de 1.800 milhões de euros desde a criação até setembro de 2016.

Também difícil tem sido o seu processo de venda. Em setembro de 2015, foi cancelado o primeiro processo de alienação com o Banco de Portugal a considerar que nenhuma proposta apresentada era interessante.

Já no início de 2016 arrancou o segundo processo, tendo as autoridades portuguesas até agosto de 2017 para encontrar comprador, por acordo feito com a Comissão Europeia.

No final de 2016 foi noticiado que, entre os concorrentes, o fundo chinês Minsheng tinha a melhor proposta financeira mas não apresentou provas de que conseguia pagar o montante oferecido, devido às restrições de movimentação de divisas na China, tendo passado para a frente das negociações o fundo norte-americano Lone Star.

A imprensa escreveu que a Lone Star oferece 750 milhões de euros mas que exige uma contragarantia do Estado português até aos 2,5 mil milhões de euros.

O ministro das Finanças, Mário Centeno, disse na semana passada que não aceitaria ofertas que envolvessem garantias públicas e já esta semana o Jornal de Negócios noticiou que os norte-americanos podem vir a abdicar da garantia estatal se o preço final do Novo Banco baixar.

Na corrida está ainda oficialmente o fundo norte-americano Apollo/Centerbridge, que tem sido muito discreto no seu posicionamento neste tema.

No Expresso deste fim de semana, o presidente do PS, Carlos César, criticou o processo de venda que está a ser liderado por Sérgio Monteiro (ex-secretário de Estado do Governo PSD/CDS-PP) em conjunto com o Banco de Portugal e considerou que as propostas atualmente existentes são “vexatórias”.

Estas declarações de Carlos César deverão ser um sinal do ambiente novamente pouco amistoso entre o Governo, liderado por António Costa, e o Governador do Banco de Portugal, Carlos Costa, uma vez que as dificuldades na venda podem obrigar a preparar soluções com impacto nas contas públicas.

Apesar da especulação sobre hipóteses para o futuro do Novo Banco, qualquer solução terá de ser aprovada pelo Banco Central Europeu (BCE) e pela Direção-Geral da Concorrência da Comissão Europeia, instituições que já estão acompanhar de perto todo o processo, que terá de respeitar as regras específicas de um banco de transição.

Em julho do ano passado, numa carta enviada a Bruxelas, o Governo disse que não iria injetar mais dinheiro no Novo Banco e que, se a venda não se concretizasse, seria liquidado.

ZAP // Lusa

Em vez de dar dinheiro aos bancos, que só fizeram porcaria e nada de bom daí advém, dava mas era ao Serviço Nacional de Saúde, onde o povo iria beneficiar muito mais e ajudaria a melhor muita coisa. Saúde = necessidade básica.

E depois querem que o pais desenvolva… estão-se a cagar para as pessoas, estas sim é que fazem um país grande!!!

Estou é muito admirado pelo silêncio da armada de esquerda que em 2015 faziam um alarido a favor da nacionalização do Banco e agora no Poder não encontram qualquer solução viável para o mesmo, afinal isto de governar cá de fora sempre será muito mais fácil do que lá dentro!

Havia por aí uns artistas que diziam que solução encontrada para o BES é que era boa e que não tinha custos para os contribuintes – foi pena não terem resolvido o problema antes de irem embora (para o FMI, etc)…