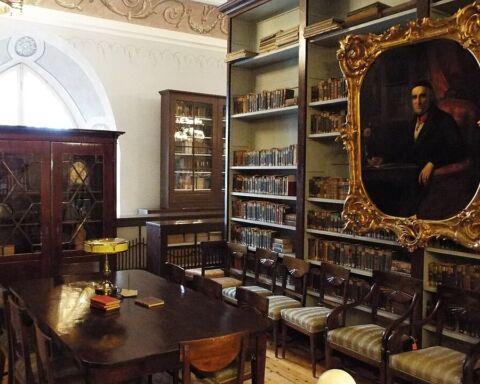

BES.pt

Sede do Banco BES em Lisboa (foto: BES.pt)

O Banco Espírito Santo (BES) está a estudar a recetividade do mercado no sentido de avançar para uma nova emissão de dívida, tendo já contratado um sindicato de bancos para o efeito, avançou hoje a agência Bloomberg.

Os bancos norte-americanos Bank of America Merrill Lynch, Citigroup e Morgan Stanley, a par do Espírito Santo Investment Bank, são os bancos envolvidos no ‘roadshow’ que se iniciará já na terça-feira, 19 de novembro, e que percorrerá as principais praças financeiras da Europa.

O objetivo é observar a apetência dos investidores institucionais especializados no mercado das obrigações para decidir os prazos e os montantes desta emissão de dívida do BES.

Contactada pela agência Lusa, fonte oficial do banco liderado por Ricardo Salgado escusou-se a tecer qualquer comentário sobre a matéria.

Já a Bloomberg cita uma fonte conhecedora da operação, que pediu para não ser identificada.

Há cerca de um ano, o BES avançou com uma emissão de 750 milhões de euros de dívida sénior sem garantia, mais de dois anos após a última operação do género, depois de o mercado de financiamento interbancário se ter fechado para os bancos portugueses.

Na altura, o cupão (juro nominal) oferecido pelos títulos com maturidade de três anos era de 5,875%, tendo a procura ultrapassado largamente a oferta.

Logo no início deste ano, O BES voltou à carga e colocou 500 milhões de euros em obrigações a cinco anos, as quais ofereciam um cupão de 4,75%.

Entre estas duas operações, o banco português realizou ainda, em novembro, uma emissão obrigacionista permutável em ações do banco brasileiro Bradesco superior a 300 milhões de euros.

/Lusa