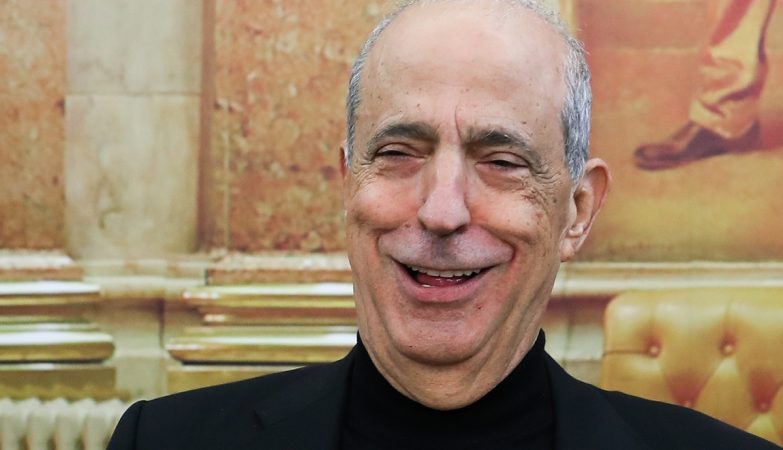

António Cotrim / Lusa

Fernando Faria de Oliveira garante que a solução encontrada para as dívidas em incumprimento do empresário Joe Berardo na Caixa Geral de Depósitos (CGD) foi a “que mais defendia a CGD e o sistema bancário”.

O antigo presidente do banco público enviou uma carta ao Parlamento em que esclarece que foram pedidos reforços das garantias 11 vezes entre maio de 2007 e finais de 2008.

De acordo com o Eco, a Fundação Berardo (FB) pediu, em abril de 2008, facilidade de crédito para comprar 38 milhões de euros em ações do BCP, sendo que lhe era permitido aumentar a utilização até 350 milhões de euros. A condição para a facilidade do crédito — concedido no ano anterior e que tinha sido apenas parcialmente utilizado — era o reforço das garantias.

Foi celebrado um contrato autónomo, mas cruzado e relacionado com a conta corrente de 350 milhões, segundo explica o atual presidente da Associação Portuguesa de Bancos (APB), que esteve no banco público como presidente executivo (2008 -2011) e chairman (2011-2013). Acrescentou que “não houve, pois nenhum aumento de exposição global”.

A carta foi enviada por Faria de Oliveira ao presidente da comissão parlamentar de inquérito à recapitalização e atos de gestão da CGD, Luís Leite Ramos, no seguimento de dúvidas levantadas sobre a concessão de crédito a Berardo, os alertas feitos para a perda de valor dos ativos e a possibilidade de execução das garantias.

O antigo presidente da CGD explica que o banco “quis e obteve mais garantias, nomeadamente o aval pessoal do Sr. José Berardo, no novo contrato, um reforço de garantias em ações do BCP e o reembolso da dívida da FB à CGD de 23 milhões de euros, resultante da venda de outros ativos do Grupo Berardo”.

O contrato inicial, de 28 de maio de 2007, permitia à CGD vender títulos se houvesse incumprimento de rácios de cobertura, mas houve várias razões para não o fazer, segundo Faria de Oliveira. “Quando o rácio descia abaixo dos 100%, a FB realizava sempre, até finais de 2008, reforços de garantias para suprir a diferença. Fê-lo por 11 vezes”, explica.

Em setembro de 2008, as ações do BCP dadas como garantia pela FB e pela Metalgest (também detida por Berardo) totalizavam os 185 milhões. No entanto, a cotação da ação em bolsa caiu de 3,50 euros em maio desse ano para 0,815 euros em dezembro. Em dezembro de 2011, o valor tinha já afundado até aos 0,136 euros. Foi então que se deu pela primeira vez o incumprimento do pagamento de juros.

A situação foi regularizada em janeiro de 2012 e Faria de Oliveira considera que a execução imediata das garantias teria gerado “uma perda significativa para a CGD” — não só através da desvalorização das ações, mas também pela perda de valor da participação da CGD no BCP — e “comportava um risco sistémico considerável” dada crise financeira que se vivia.

“A CGD procurou, então, encontrar uma solução diferente da venda forçada das ações do BCP, através do reforço de obtenção de mais garantia e tomou a iniciativa de requerer ao Sr. José Berardo, para além do reforço possível de colateral em ações cotadas, a prestação de outras garantias, nomeadamente relacionadas com a coleção de arte pertença da Associação Coleção Berardo (ACB)”.

Berardo aceitou, mas alargou a garantia a outros bancos com quem tinha créditos (BES e BCP). Do total destas garantias, a Caixa ficou com 40%, tal como o BCP, enquanto o BES ficou com os restantes 20%. É através deste acordo que os bancos entraram na ACB, detentora da coleção de arte do comendador e que os bancos estão atualmente a tentar judicialmente executar para recuperar parte das dívidas em incumprimento.

No entanto, há dúvidas sobre a possível execução porque a garantia dada são títulos de participação na Associação Coleção Berardo. Não se sabe se esta é uma garantia executável. Da audição de Berardo não se compreendeu quanto é que os bancos credores detêm em títulos da Associação Coleção Berardo.

O presidente da APB mantém a posição de que a estratégia foi a mais correta. “A solução encontrada correspondeu à solução de gestão que mais defendia a CGD e o sistema bancário, em momento que correspondia ao pico da maior crise financeira global dos últimos 90 anos”, defende Faria de Oliveira. “Ao longo do período entre julho de 2011 e 2018, os vários Conselhos de Administração da CGD e do BCP e BES/NB enfrentaram as mesmas dificuldades na gestão da recuperação da dívida do grupo Berardo”.