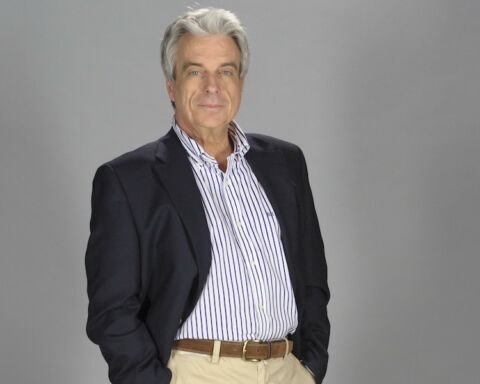

Radikale Venstre / Flickr

A comissária europeia da Concorrência, Margrethe Vestager

A comissária europeia da Concorrência, Margrethe Vestager, considera que eventuais fusões na indústria das telecomunicações poderão levar a “preços altos e menor escolha”, noticia hoje a Bloomberg.

De acordo com a agência financeira Bloomberg, que cita uma entrevista ao Spiegel, Margrethe Vestager defende um maior controlo nos processos de fusão nas telecomunicações.

Para a comissária europeia, uma eventual onda de concentrações no setor poderá levar a “preços altos” nas ofertas de telecomunicações e a “uma menor escolha“.

A Europa tem sido palco de uma onda de consolidação do setor nos últimos dois anos, com Portugal incluído, como a fusão da Optimus com a Zon, que culminou na operadora NOS.

Este ano, o setor passa por nova agitação, com o interesse na PT Portugal pelo grupo francês Altice e pelos fundos Apax Partners e Bain Capital.

Paralelamente, a PT SGPS está a ser alvo de uma oferta pública de aquisição por parte da empresária angolana Isabel dos Santos, que propõe cerca de 1,21 mil milhões de euros pela totalidade das ações da empresa portuguesa, ao preço de 1,35 euros por cada título.

Fusões à vista na Europa

Há dois dias, a Altice, do bilionário Patrick Drahi, admitiu um eventual interesse na operadora de telecomunicações francesa Bouygues Telecom, depois de concluir a compra da também francesa SFR, numa operação de cerca de 18,5 mil milhões de euros, à taxa de câmbio atual (23 mil milhões de dólares).

“Estamos muito focados em fechar a SFR agora”, afirmou o presidente executivo da Altice, Dexter Goei, numa conferência de analistas em Barcelona, citado pela Bloomberg.

“Fica fechado na quinta-feira. Se na sexta-feira recebermos uma chamada da Bouygues, porque não? Ficaria surpreendido se não houvesse algum esforço em 2015 para isso”, acrescentou.

Uma operação com a Bouygues iria gerar “elevadas sinergias” desde infraestrutura, equipa e marketing”, adiantou o gestor.

A SFR ocupa o segundo lugar e a Bouygues Telecom é terceira no mercado francês, em termos de receitas.

A Altice está a oferecer 7.025 milhões de euros pela PT Portugal, enquanto o fundo britânico Apax Partners, em conjunto com o norte-americano Bain Capital, apresentou uma proposta avaliada em mais 50 milhões de euros (7.075 milhões de euros) sobre a empresa, que detém a Meo e o Sapo, entre outros.

Os fundos deverão apresentar uma proposta firme à operadora brasileira Oi, que detém a PT Portugal, já no final da próxima semana.

A PT SGPS detém 25% da Oi e a dívida de quase 900 milhões de euros da Rioforte, do Grupo Espírito Santo (GES), enquanto a empresa brasileira tem uma posição de cerca de 10% na ‘holding’ portuguesa.

/Lusa